Entrou em vigor na segunda-feira (3) a Resolução Conjunta 14/25, que dispõe sobre a metodologia de apuração do limite mínimo de capital social integralizado e de patrimônio líquido das instituições financeiras e demais instituições autorizadas a funcionar pelo Banco Central do Brasil. O objetivo é assegurar que bancos e fintechs disponham de capital adequado para enfrentar riscos e conduzir as operações de maneira segura.

Em complemento a esta resolução, foi editada a Resolução BCB 517/25, que dispõe sobre os procedimentos a serem observados na Resolução Conjunta.

Aplicação da Resolução Conjunta 14

Para fins de verificação do atendimentos dos limites mínimos estabelecidos na Resolução Conjunta 14, o Patrimônio Líquido deverá ser ajustado mediante: (i) a soma dos saldos das contas de resultado credoras e a dedução dos valores correspondentes (i) aos ajustes de avaliação patrimonial; (ii) à reserva de reavaliação; (iii) ao saldo das contas de resultado devedoras; e (iv) às participações no limite mínimo de capital social integralizado e de patrimônio líquido ajustado de instituições financeiras e demais instituições autorizadas a funcionar pelo Banco Central do Brasil.

Classificação das Atividades

A partir de agora, os valores mínimos de capital e patrimônio líquido são definidos com base nas atividades efetivamente exercidas e as categorias, e não mais no tipo de instituição.

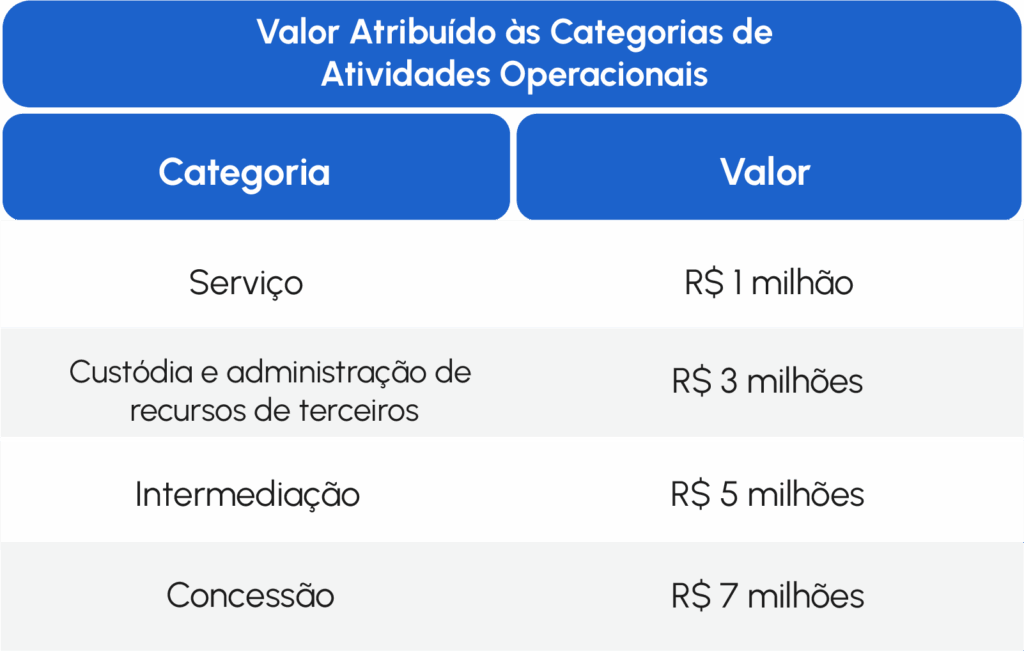

1. Atividades Operacionais: produtos e serviços ligados ao negócio da instituição, conforme a legislação que trata da organização e funcionamento.

Categorias:

- Concessão: realização de operações de crédito, de outras operações com característica de concessão de crédito e de operações que envolvam a disponibilização de recursos financeiros, inclusive na forma de compromisso de crédito;

- Custódia e administração de recursos de terceiros;

- Intermediação: prestação de serviços que envolvam fluxo de dinheiro ou outro ativo financeiro, exceto os prestados por conta e ordem de terceiro;

- Serviços: prestação de serviços não classificados nas demais categorias, que não envolvam fluxo financeiro ou que envolvam fluxo financeiro, mas sejam prestados por conta e ordem de terceiro.

A prática de cada nova categoria está condicionada (i) ao atendimento prévio dos limites mínimos de capital social integralizado e de patrimônio líquido requeridos, (ii) à previsão na legislação ou na regulamentação específica, e (iii) ao cumprimento das demais condições estabelecidas pelo Banco Central do Brasil.

A Resolução BCB 517/25 descreve os produtos e serviços enquadrados nas atividades operacionais, bem como as categorias de atividades operacionais associadas ao objeto social da respectiva Instituição.

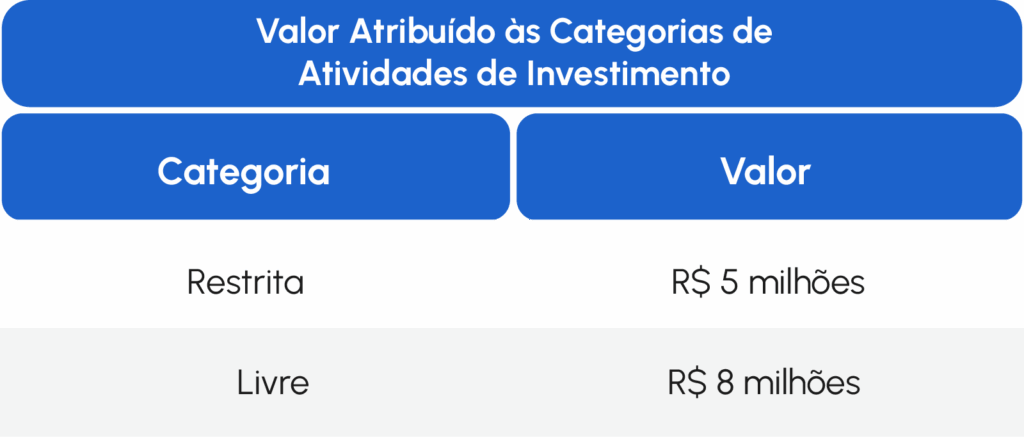

2. Atividades de investimento: formas de aplicação dos recursos financeiros não usados nas operações, conforme a legislação vigente.

Categorias:

- Restrita: cuja regulamentação preveja expressa a forma de aplicação desses recursos ou estabelece qualquer vedação à aplicação desse recurso, bem como as instituições classificadas pelo Regime Prudencial Simplificado;

- Livre: não enquadrada como restrita.

A classificação da Atividade de Investimento nas Categorias acima deve considerar todas as formas de aplicações permitidas, mesmo que não seja utilizada pela instituição.

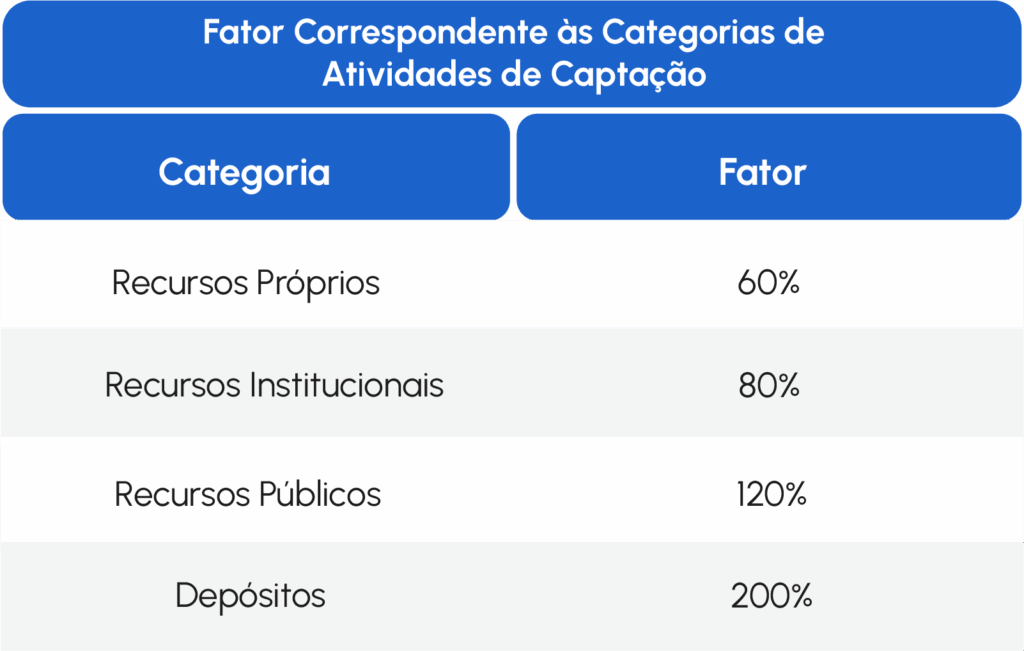

3. Atividades de captação: formas de captar recursos para financiar as operações, conforme a legislação vigente.

Categorias:

- Depósitos: de poupança, a prazo, à vista e de outras contas de depósitos não movimentadas pelo titular;

- Recursos do Público: emissão de títulos, exceto depósitos;

- Recursos Institucionais: cessão de crédito, depósitos interfinanceiros, operações de repasses e de empréstimos originários de entidades nacional e estrangeiras, fundos oficiais e instituições financeiras nacionais e estrangeiras);

- Recursos Próprios: provenientes de capital próprio.

Metodologia de Apuração

A metodologia engloba a soma de uma Parcela de Custos — destinada a cobrir tanto o custo inicial da operação, quanto os custos relacionados aos serviços que demandam alta infraestrutura tecnológica — com uma parcela correspondente às Atividades. Além disso, a norma exige que as instituições que utilizem a palavra “banco”, ou qualquer termo equivalente, mantenham uma parcela adicional de capital.

A metodologia para apurar o limite mínimo de capital social integralizado e de patrimônio líquido tem como base o seguinte cálculo:

Parcelas de Custos + Parcelas das Atividades + R$30 milhões, se for Banco

Parcelas de Custos

$2 milhões x quantidade de Categorias de Atividades Operacionais¹ + R$5 milhões²³

¹até 4x – Atividades Operacionais de concessão, custódia e administração de recursos de terceiros, intermediação e/ou serviços

² Apenas para Instituições Financeiras que os serviços dependam de Infraestrutura Tecnológica e mencionados na Resolução BCB 517, como Bank as a Service e Open Finance.

³O Valor poderá chegar a até R$10 milhões, se houver mais serviços que dependam de Infraestrutura Tecnológica.

Parcelas das Atividades

(Soma dos valores atribuídos a cada uma das Categorias de Atividades Operacionais Comunicadas + soma do valor da Categoria Restrita ou Livre da Atividade de Investimentos) x Fator de Categoria da Atividade de Captação

Como ficam as cooperativas de crédito?

Cooperativas de crédito de capital e empréstimo não estão sujeitas às mesmas exigências cabíveis às demais instituições. Elas precisam preservar um capital social integralizado e patrimônio líquido mínimo de R$ 150 mil, valor que deve ser atingido de forma progressiva:

- 20% na data de autorização para funcionamento da instituição;

- 50% a partir de três anos dessa autorização; e

- 100% a partir de cinco anos, contados da data de autorização para funcionamento da instituição.

Cronograma de adaptação

Até 30 de junho de 2026, as instituições financeiras devem manter o valor mínimo de capital social integralizado e patrimônio líquido conforme a regulamentação vigente antes da entrada em vigor desta Resolução Conjunta, bem como comunicar as categorias de atividades operacionais exercidas

A partir de 1º de julho de 2026, até 31 de dezembro de 2027, esses valores passam por uma atualização gradual sobre a diferença positiva apurada segundo a nova resolução:

- 25% até 31 de dezembro de 2026;

- 50% até 30 de junho de 2027;

- 75% até 31 de dezembro de 2027.

A Resolução Conjunta 14/25 estabelece um avanço estratégico na regulação do sistema financeiro ao incorporar a atuação do Banco Central e da CMN.