Fique por dentro de tudo que acontece e é notícia na capital federal

Leia também: Informativo Brasília | Novembro

Acórdãos relevantes

- PLR superior ao salário anual do trabalhador não denota, por si só, caráter remuneratório da verba;

- São passíveis de restituição os valores de direito antidumping relativos a mercadorias que sofreram efetiva pena de perdimento;

- Despesas de IPTU incorporadas ao aluguel geram direito ao creditamento de PIS e Cofins;

- Possibilidade de creditamento de PIS e Cofins não cumulativo com serviços de call center;

- Afastada a acusação de simulação em transações sujeitas ao regime monofásico de PIS e Cofins;

- Nulidade do lançamento por erro na identificação do sujeito passivo;

- Dedutibilidade de despesas com ágio interno gerado antes da lei 12.973/2014;

- O conceito de praça previsto na lei 14.395/2022, para fins de apuração do VTM do IPI, dado o caráter interpretativo da norma, é aplicável a fatos pretéritos.

Julgados de interesse

- Limitação prevista na compensação de IRRF sobre rendimentos pagos a filial domiciliada em país com tributação favorecida;

- São dedutíveis despesas de remessas ao exterior a título de remuneração a empresas do mesmo grupo econômico.

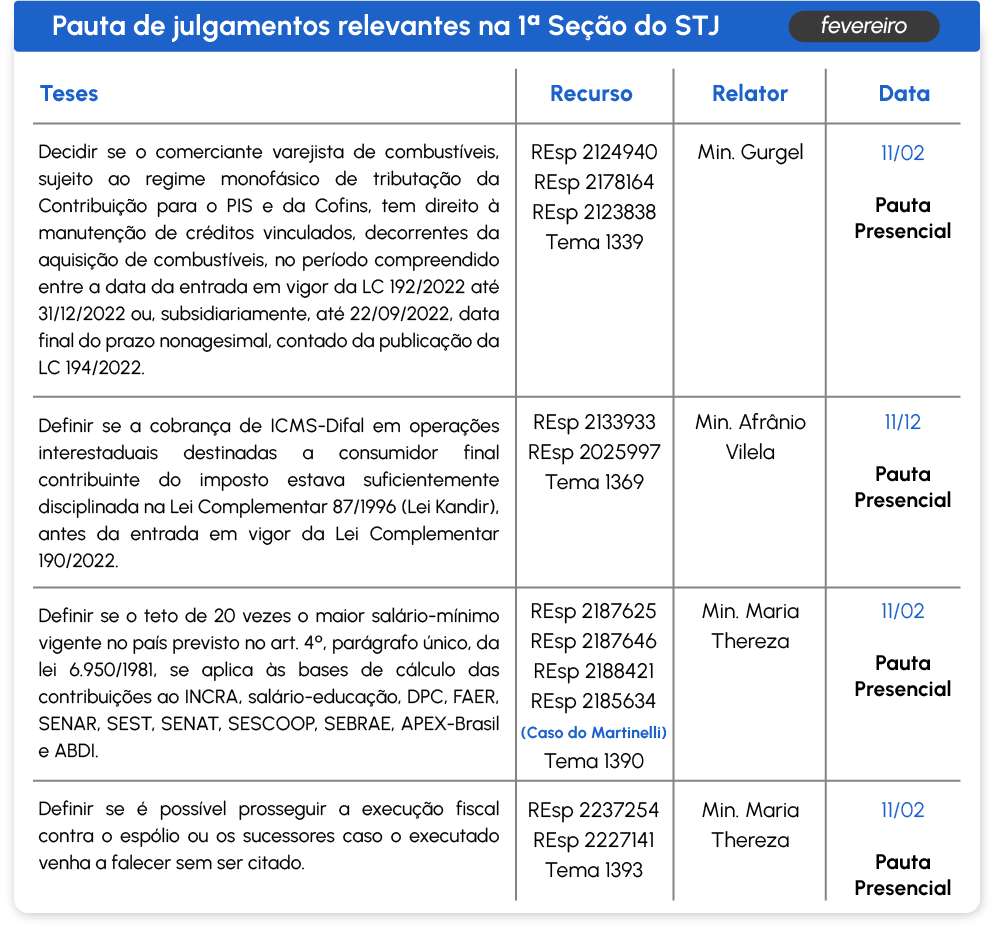

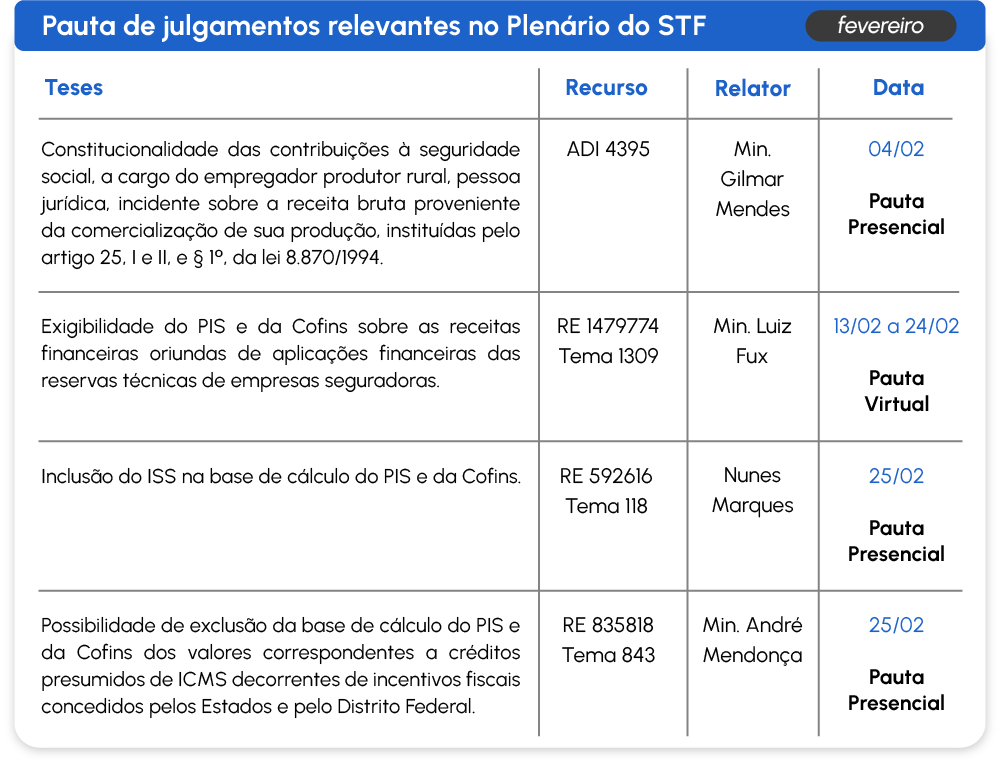

Pauta de julgamentos relevantes | Fevereiro

Acórdãos Relevantes

PLR superior ao salário anual do trabalhador não denota, por si só, caráter remuneratório da verba

A mera desproporção entre o valor da Participação nos Lucros ou Resultados (PLR) e os valores pagos a título de remuneração não representa, de forma isolada, irregularidade apta a afastar a natureza não salarial da verba ou a ensejar sua tributação, sobretudo, porque a lei 10.101/00 não estabeleceu qualquer limitação ao montante pago para fins de isenção.

Referência: PA 10340.721657/2024-92

São passíveis de restituição os valores de direito antidumping relativos a mercadorias que sofreram efetiva pena de perdimento

É cabível a restituição de valores relativos ao direito antidumping quando há a efetiva aplicação da pena de perdimento da mercadoria importada, que tenha sido apreendida antes do desembaraço aduaneiro e, portanto, impedida de ser comercializada no território nacional.

Referência: PA 10907.721691/2013-51

Despesas de IPTU incorporadas ao aluguel geram direito ao creditamento de PIS e Cofins

As despesas periféricas relacionadas aos contratos de aluguel, como o IPTU, contratualmente estabelecidas, integram o custo de locação nos termos do art. 22 da lei 8.245/1991 e devem ser consideradas para fins de apropriação de créditos da sistemática da não cumulatividade de PIS e da Cofins.

Referência: PA 15746.720214/2023-54

Possibilidade de creditamento de PIS e Cofins não cumulativo com serviços de call center

A contratação de prestadoras de serviços de central de atendimento (call center), decorrente de determinação legal, se enquadra no conceito de insumo para fins de creditamento de PIS e Cofins não cumulativo.

Referência: PA 16327.720011/2024-42

Afastada a acusação de simulação em transações sujeitas ao regime monofásico de PIS e Cofins

É válido o planejamento tributário consistente na reestruturação de um grupo econômico com a segregação das atividades de industrialização de medicamentos e de distribuição entre duas pessoas jurídicas diferentes, desde que a pessoa jurídica comercial atacadista efetivamente exista e exerça tal atividade, além de não ficar demonstrado que a reorganização societária pretendia apenas o subfaturamento de preços na fase de incidência de PIS e Cofins sujeitos ao regime monofásico.

Referência: PA 10120.778559/2021-79

Nulidade do lançamento por erro na identificação do sujeito passivo

Havendo erro na identificação do sujeito passivo no Relatório Fiscal e no Auto de Infração, autuando-se a matriz ao invés das filiais que de fato incorreram no fato gerador do tributo exigido, configura-se vício material insanável, que enseja a nulidade do lançamento.

Referência: PA 10314.723191/2017-58

Dedutibilidade de despesas com ágio interno gerado antes da lei 12.973/2014

As despesas com ágio interno gerado antes do advento da lei 12.973/2014 é dedutível da base de cálculo do IRPJ e da CSLL, desde que a operação de aquisição que lhe deu causa tenha fundamentação econômica, o que ocorre quando há interesses conflitantes na formação do custo de aquisição do investimento. No caso concreto, na mesma data da aquisição da participação societária de partes dependentes, que deu ensejo ao registro do ágio interno, foram adquiridas ações via Ofertas Públicas de Aquisição (OPA) de terceiros independentes. E, não havendo nada que indique que a parcela adquirida de empresas do grupo foi realizada por preço distinto ou em condições diversas daquelas de mercado, deve ser considerada válida a amortização fiscal do ágio interno.

Referência: PA 16561.720086/2018-11

O conceito de praça previsto na lei 14.395/2022, para fins de apuração do VTM do IPI, dado o caráter interpretativo da norma, é aplicável a fatos pretéritos

Para efeito de apuração do Valor Tributável Mínimo (VTM) nas hipóteses do art. 15, I e II, da lei 4.502/1964, considera-se praça o município onde situado o estabelecimento do remetente, nos termos do art. 15-A, incluído pela lei 14.395/2022, norma que possui natureza interpretativa, por explicitar o sentido normativo já subjacente ao referido art. 15.

Referência: PA 16682.721207/2018-67

Julgados de interesse

Limitação prevista na compensação de IRRF sobre rendimentos pagos a filial domiciliada em país com tributação favorecida

A compensação de IRRF sobre rendimentos pagos a filial domiciliada em país com tributação favorecida não fica delimitada à apuração de IRPJ pela pessoa jurídica no Brasil em virtude da tributação da receita auferida no exterior, como determinado pelo art. 26, da lei 9.249/95, quando o valor é efetivamente retido e recolhido no Brasil, e não no exterior, tratando-se de antecipação do imposto de renda devido ao final do ano-calendário pela matriz, cuja dedução está prevista no art. 2º, §§ 4º, III, da lei 9.430/1996.

Referência: PA 16327.720668/2019-42

São dedutíveis despesas de remessas ao exterior a título de remuneração a empresas do mesmo grupo econômico

São dedutíveis da base de cálculo do IRPJ os royalties pagos a pessoa jurídica do mesmo grupo econômico residente no exterior, desde que não seja sócia, conforme interpretação da Solução de Consulta Cosit 182/2019. Ademais, a vedação legal à dedução de royalties, prevista no art. 353, I, do RIR/99, vigente à época dos fatos geradores, se restringe a pagamentos efetuados a sócios pessoas físicas, não alcançando aqueles pagos a pessoas jurídicas, ainda que integrantes do mesmo grupo econômico ou domiciliadas no exterior.

Referência: PA 10882.723610/2020-11

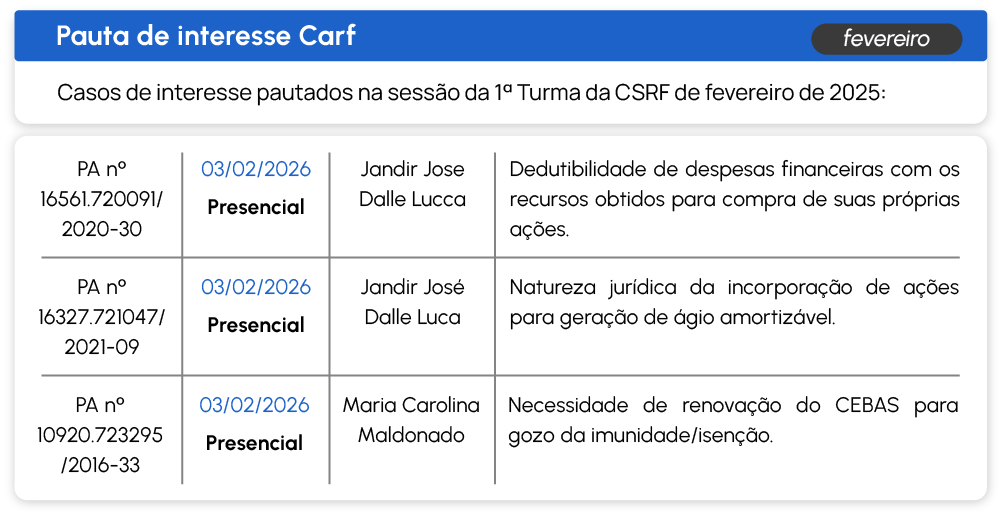

Pautas de julgamentos relevantes | Fevereiro

STF suspende julgamento que discute subvenção na base do ICMS sobre energia elétrica – Tema 1113

Após um pedido de vista do ministro Flávio Dino, o Supremo Tribunal Federal suspendeu o julgamento que analisa a inclusão na base de cálculo do ICMS sobre energia elétrica, referente à subvenção econômica a consumidores de baixa renda. Até o momento, apenas o ministro Cristiano Zanin, relator do caso, apresentou seu voto, manifestando entendimento pela não incidência do tributo sobre a subvenção em discussão.

RE: 990115

CNI vai ao STF contra dispositivo de lei que reduz benefícios fiscais

Confederação Nacional da Indústria (CNI) ajuizou uma ADI junto ao STF questionando uma lei sancionada no fim de 2025, que reduz benefícios fiscais em 10% e amplia a tributação sobre bets, fintechs e Juros sobre Capital Próprio a partir de 2026. A CNI contesta um dispositivo específico da norma que limita a proteção da expressão “condição onerosa” somente a benefícios ligados a projetos aprovados pelo Poder Executivo até 31 de dezembro de 2025.

ADI: 7920

Pauta de julgamentos relevantes | Fevereiro

Primeira Seção e Segunda Turma do STJ têm novos presidentes

No dia 15 de janeiro, o ministro Gurgel de Faria assumiu a presidência da Primeira Seção do Superior Tribunal de Justiça, ocupando o lugar deixado pela ministra Regina Helena Costa, que ficou à frente do colegiado por dois anos. Na mesma data, o ministro Teodoro Silva Santos assumiu a presidência da Segunda Turma, tendo em vista o fim do mandato do ministro Afrânio Vilela. A Primeira Seção é especializada em direito público e abrange os colegiados da Primeira e Segunda Turmas.

Pauta de julgamentos relevantes | Fevereiro